Инвестаналитик оценил инвестиционную стратегию украинских компаний в ГМК

Бизнес постепенно восстанавливается после карантинного шока 2020-го и наращивает инвестиции. Как сообщили в Госстате, за первое полугодие 2021 года капитальные вложения в Украине выросли на 4,2% и составили 191,1 млрд грн. Значительную долю в этом пироге традиционно занимают металлургические и горно-добывающие компании, на которые пришлось 11 и 22,9 млрд грн соответственно. Бизнес-портал Uaprom.info попросил инвестиционного аналитика Concorde Capital Дмитрия Хорошуна оценить инвестиционную стратегию украинских компаний в ГМК и выделить наиболее заметные проекты последних лет.

— Какие инвестиционные проекты украинских металлургических компаний вы бы могли выделить? Какие можно назвать знаковыми?

— Я выделяю два основных направления инвестиций. Это заработок, то есть повышение качества продукции, выпуск продуктов с более высокой добавленной стоимостью, снижение себестоимости, увеличение объёмов. И экология, то есть переход к зелёной металлургии, в частности, декарбонизация, а также другие экологические аспекты.

Безусловно, знаковым для заработка можно считать долгосрочный проект «Метинвеста» по модернизации и развитию прокатного производства на Мариупольском меткомбинате им. Ильича. Он обеспечит выпуск продукции с более высокой добавленной стоимостью. Такие инвестиции позволят больше зарабатывать и, как результат заработка, финансировать более объёмные инвестиции в будущем – в частности, в экологию.

Кроме того, «Метинвест» изучает возможность строительства комплекса с использованием DRI и электрометаллургического производства за $3-3,5 млрд либо на ММКИ, либо возле «Запорожстали». Компания ещё не определилась с этими планами, но этот проект, если он реализуется, безусловно, также будет знаковым – это инвестиции в экологию, шаг в зелёную металлургию будущего.

Важный проект по расширению производства окатышей с нынешних 12 млн т до 20 млн т в долгосрочной перспективе реализует Ferrexpo. У него две составляющие. Во-первых, Ferrexpo сможет больше зарабатывать на производстве окатышей для доменного передела. Я думаю, так будут использоваться расширенные мощности вначале. Соответственно, увеличится потенциал для инвестиций в экологию. Во-вторых, эти же мощности могут использоваться для производства DRI окатышей, а это – переход на зелёную металлургию, декарбонизация.

Я думаю, это также знаковый проект. Пусть и не такой радикальный, как предварительные идеи «Метинвеста» по строительству электросталеплавильного комплекса с использованием DRI. Но без поддержки государства или каких-то других стейкхолдеров, к примеру, международных организаций или «зелёных» инвесторов с дешевым финансированием, и в условиях высокой стоимости капитала для украинских компаний такие прагматичные проекты, которые позволяют как зарабатывать, так и улучшать экологию – это именно то, что реалистично и необходимо.

— Как вы оцениваете перспективы развития солнечной энергетики для собственных производственных нужд, о чем также заявила Ferrexpo?

— Ferrexpo уже построила пилотные мощности по производству 5 МВт солнечной энергии. Это – также декарбонизация. Этот пилотный проект можно считать знаковым, если рассматривать его как первый шаг масштабных инвестиций Ferrexpo в зелёную электроэнергетику. А именно, Ferrexpo не исключает расширения мощностей по солнечной электроэнергии до 250-1000 МВт, то есть, по моим подсчётам, до 18-70% потребляемой компанией в её нынешней конфигурации (12 млн т окатышей в год) электроэнергии.

— «АрселорМиттал Кривой Рог» объявил о строительстве фабрики окомкования и планах по обновлению доменного производства. Каким будет результат этих инвестиций?

Фабрика по окомкованию – смешанный проект, не только для заработка. Окатыши наверняка будут поначалу использоваться в доменном производстве, то есть в рамках традиционной нынешней металлургии. Но вероятно здесь есть и стратегический прицел на экологию. Я думаю, в будущем АМКР сможет выпускать и DRI окатыши, хотя для этого могут потребоваться дополнительные инвестиции в обогащение.

Важно, что экологическое направление этой инвестиции – не только стратегическое (DRI окатыши через 5-10-20 лет), но и тактическое (снижение выбросов из-за замещения аглофабрики, снижение выбросов CO2 и других вредных веществ в доменном производстве).

И опять-таки: совмещение заработка и экологии – практически неизбежно для украинских металлургов, никто не даст им бесплатный грант на переход к зелёной металлургии, они обязаны зарабатывать, чтобы потом на собственные средства становиться более экологичными. Поэтому этот проект можно назвать реалистичным в украинских условиях (дорогой капитал). Он вписывается как в существующую цепочку производства, так и в возможную в будущем зелёную схему работы комбината.

Обновление доменного производства – также совмещение заработка и экологии, хотя в случае этого проекта отсутствует очень долгосрочная экологическая составляющая. Я думаю, от многих доменных печей лет через 20-40 могут отказаться, по крайней мере от использования в них кокса. Тут экологическая составляющая более среднесрочная – пока АМКР использует домны в ближайшие несколько десятилетий, они будут более экологичными, а воздух в Кривом Роге – чище.

— Как бы вы охарактеризовали инвестиционные стратегии украинских металлургов в последние годы, в том числе их планы по декарбонизации?

— Для отдельных проектов за исключением проекта «Метинвеста» по строительству электрометаллургического комплекса с использованием DRI многие проекты совмещают экологию с заработком, а некоторые, например, проект на ММКИ, и вовсе являются в основном проектами для заработка. Тем не менее, капитал для украинских металлургов дороже, чем для большинства конкурентов. По крайней мере сейчас международные финансовые организации не спешат давать сверхдешевых займов на экологию, хотя возможно, это изменится в будущем. Поэтому им необходимо зарабатывать, чтобы финансировать экологию во многом из собственных средств. Именно такое искусство возможного – совмещение заработка и экологии – можно считать знаковым.

— Насколько достаточны и эффективны инвестиции украинских меткомпаний в развитие и поддержание производства? Существует мнение, что металлурги только проедают прибыль – оно оправдано?

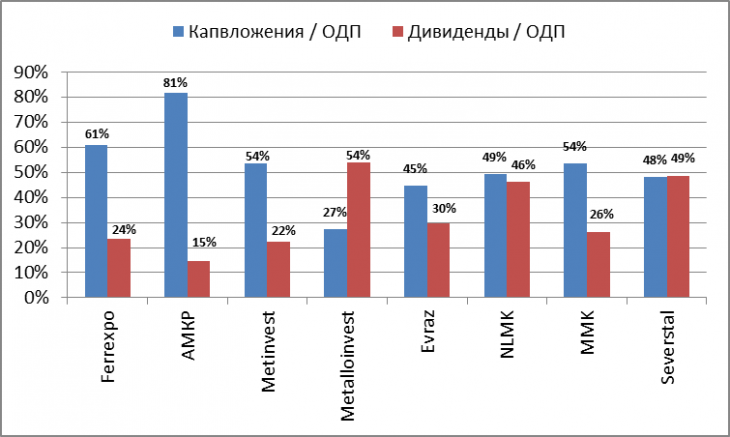

Для того, чтобы более наглядно ответить на этот вопрос, предлагаю сравнить ситуацию в Украине и России. Украинские металлурги вкладывают бОльшую долю зарабатываемых денег, чем российские конкуренты, а на дивиденды тратят меньше. Но россияне после распада СССР стартовали с более развитых и более прибыльных мощностей, поэтому у украинских металлургов остается больше возможностей для инвестиций в будущем.

Так, суммарно за последние 10 лет крупнейшие украинские металлурги потратили на капвложения от 54% (Метинвест) до 81% (АМКР) заработанных денег (операционный денежный поток, ОДП), не меньше, чем какой-либо из российских конкурентов (от 27% до 54%). В то же время (за те же 10 лет) «проели», то есть потратили на дивиденды украинские металлурги от 15% до 24% ОДП, в то время как россияне – от 26% до 54%.

Если говорить о достаточности инвестиций, то и мне как наблюдателю, и, я думаю, собственникам украинских металлургов, конечно, хочется большего – большей доли продукции с высокой добавленной стоимостью, более эффективных, с более низкой себестоимостью, более экологичных мощностей.

Тем не менее, необходимо учитывать возможности каждой компании, т.е. сколько она зарабатывает. Показатель ОДП в этом анализе – хороший ориентир. За последние 10 лет украинские металлурги инвестировали 54-81% зарабатываемых денег, я думаю, что более объёмные инвестиции были бы сопряжены с высокими рисками дефолта по заёмным средствам.

То есть нельзя модернизировать всё и сразу – собственных денег не хватит, привлекать капитал в необходимом количестве дорого и рискованно.

— Какой в таком случае может быть стратегия бизнеса?

— Необходимо приоритизировать проекты, а также учитывать стратегические тенденции и вызовы, например, декарбонизацию и в целом увеличение важности экологических аспектов производства. С этой точки зрения имеет смысл приближать инвестиции в проекты, которые будут приносить финансовую отдачу (больше заработаем, больше сможем инвестировать). В этом контексте разумны некоторые прошлые инвестиции. Например, «Метинвеста» в МНЛЗ и стан 1700 на ММКИ, которые обеспечивают повышение качества продукции, снижение себестоимости, увеличение мощностей. Ferrexpo – в секцию №9 обогатительной фабрики на ПГОКе (увеличение мощностей по концентрату), в модернизацию обжиговых машин (увеличение мощностей по окатышам), в увеличение доли премиальных окатышей путем инвестиций в мощности по флотации (повышение качества продукции). АМКР – в МНЛЗ (снижение себестоимости, увеличение объёмов) и прокатные станы (увеличение объёмов, снижение себестоимости, повышение качества продукции).

Бизнесу также необходимо учитывать требования по экологии – как в краткосрочной перспективе, так и отдалённые. С точки зрения отдалённых изменений были разумны некоторые прошлые инвестиции украинских металлургов. Например, инвестиции Ferrexpo в мощности по флотации, что позволило увеличить долю окатышей с высоким содержанием железа до почти 100%. Это является одним из ключей к выпуску окатышей для производства прямовостановленного железа, небольшие объёмы Ferrexpo выпускает уже сейчас.

Отдельно хочется обратить внимание на то, что украинские металлурги совершали инвестиции, которые могут потерять актуальность после 100%-го перехода на зелёную металлургию, но которые позволят более экологично и/или более выгодно дожить до этого светлого будущего.

Например, если придется отказаться от доменного производства в пользу переработки окатышей в железо прямого восстановления, то неактуальными станут модернизированные украинские домны (Метинвест и АМКР инвестировали, в частности, в отказ от природного газа и переход на вдувание пылеугольного топлива), а также аглофабрика на ММКИ (Метинвест вложил около 160 млн долл. в этот в основном экологический проект).

Кроме того, повсеместный переход на прямовосстановленное железо может сделать неактуальными кислородные конвертеры – тем не менее, украинские металлурги инвестируют как в поддержание этих мощностей, так и в то, чтобы сделать их работу как можно более экологичной. То есть украинские металлурги не рассматривают эти потенциально отживающие себя мощности (аглофабрики, домны, конвертеры) как исключительно дойных коров.

— Насколько эффективными были упомянутые выше инвестиции?

— Без учёта стоимости денег во времени, инвестиции украинских металлургов сравнимы по эффективности (окупаемости) с инвестициями российских и других конкурентов. Информации отдельно по инвестиционным проектам, которая помогла бы оценить эффективность, в открытом доступе нет, но то, что мощности украинских металлургов оставались и остаются менее развитыми, создает потенциал для высокой эффективности многих проектов.

Если учитывать стоимость денег во времени, то Украина проигрывает многим конкурентам из-за того, что стоимость капитала как долгового, так и акционерного для Украины выше из-за страновых рисков. Например, еврооблигации «Метинвеста» торгуются с доходностью на 3-5 процентных пунктов выше, чем еврооблигации российских конкурентов.

Более высокая стоимость капитала украинских компаний делает инвестиции в них менее привлекательными для инвесторов, и, значит, менее эффективными для этих инвесторов. Тем не менее, собственники украинских металлургов инвестируют больше, а изымают из бизнеса в виде дивидендов – меньше, чем собственники российских конкурентов, для которых стоимость капитала существенно меньше.

Читайте также: Мы можем быть углеродно-нейтральной страной к 2050 году, — гендиректор «Метинвеста» Рыженков

Сообщение Инвестаналитик Дмитрий Хорошун: «За последние 10 лет украинские меткомпании реинвестировали от 50% до 80% заработанных денег» появились сначала на Индустриалка — новости Запорожья.

Источник: http://iz.com.ua/zaporoje/investanalitik-dmitriy-horoshun-za-poslednie-10-let-ukrainskie-metkompanii-reinvestirovali-ot-50-do-80-zarabotannyih-deneg

Мы в Telegram, наш Telegram bot — @zpua_bot, Мы в Viber, Мы на Facebook